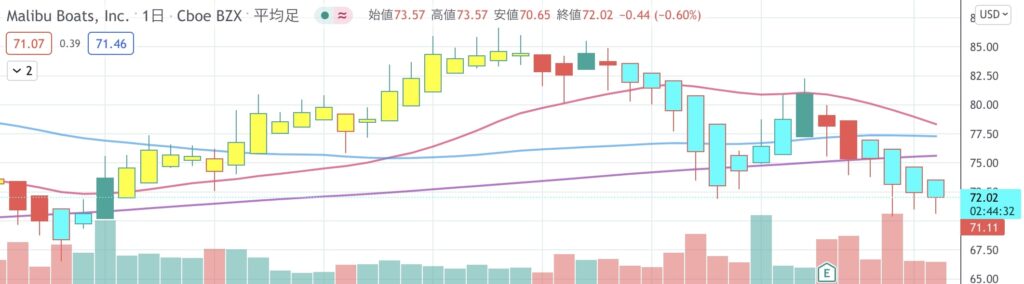

高性能スポーツボートメーカーのMalibu Boats (NASDAQ:MBUU)は、2021年度第4四半期に増収増益を達成したものの、株価は先週末に大幅に下落し、今週に入ってからも急落しています。

サプライチェーンの問題に対する懸念は、ウォール街のトレーダーの心の中で、需要の高騰やその他の明るいニュースの影響を上回っているように見えました。しかし、3つのポイントが、これまでとは異なる、より強気のテーゼを示唆しています。

Malibu Boats、第4四半期および通年で好調な業績を達成

第4四半期の売上高は前年同期比133.2%増、純利益は同437.1%増、販売台数は110.7%増と急増し、調整後の1株当たり利益は360%増の1.84ドルとなり、四半期および通期で記録的な業績を達成しました。Malibu Boatsは、売上高が約8%のポジティブサプライズ、調整後のEPSが12.2%の予想を上回るなど、上下ともにアナリストのコンセンサス予想を上回りました。

Malibuは、ボートの販売台数が2倍以上に増加しただけでなく、より多くのハイエンド・ウォータークラフトを販売しました。1台あたりの売上高は、第4四半期全体では10.7%、通期では11.7%増加しました。これは、顧客がより多くのボートを購入しただけでなく、より高い利幅を持つより高価なボートを購入したことを意味します。

また、ここ数年で買収したCobalt Boats社とMaverick Boat Group社という同業他社も利益に貢献しています。Malibuが2017年に買収した(製品ラインナップに24モデルを追加)中大型船外機・スターンドライブのメーカーであるコバルトは、売上高が14.5%増加した。1月に買収したベイ・センターコンソールボートメーカーのマーベリックは、「引き続きその地位を獲得している」と、MalibuのCEOであるジャック・スプリンガーは、第4四半期の決算説明会の電話会議で述べました。新ブランドは、安価なモデルが1台あたりの売上高を30.1%減少させたにもかかわらず、Malibuのソルトウォーターフィッシング部門全体の売上高の96.5%増に貢献しました。

サプライチェーンの混乱は続いているが、需要は高い

このような好調な業績にもかかわらず、投資家が否定的な見方をしているのは、不可解です。懸念されているのは、サプライチェーンと、ボートメーカーが急増する需要に対応できない可能性です。CEOのジャック・スプリンガーは、第4四半期の決算説明会で、「樹脂、発泡スチロール、金属などの原材料の投入から、サプライヤーでの持続的な労働力不足、太平洋横断および国内での物流の遅れやバックアップまで、サプライチェーンの課題は日々進化し続けている」と認めました。また、在庫は「歴史的な低水準」にあるとし、さらに「在庫水準が正常化するのは、2024年度までの24〜36ヵ月間という、前例のない立ち上がりの時期」と述べました。

少なくとも2023年夏までの2会計年度は高い需要が続くと予想されており、これらはポジティブな悩みであると言えるでしょう。同社は、2022年度の売上高成長率を10%台後半、EBITDAマージンを20%と想定しています。また、スプリンガーは、顧客に転嫁される追加コストはすでに「織り込み済み」であり、「需要には影響していない」と述べています。我々は、需要と新価格の受け入れを継続的に確認している」と述べています。

主要な分析会社も同意見です。MarketBeatによると、ほとんどの会社がMalibuに対する買いまたはオーバーウェイトの評価を維持しており、中立の評価をしているのは1社のみです。また、複数の企業が目標株価を引き上げており、B. Riley Financial社の1社は、103ドルの目標株価をもとに41%以上のアップサイドを見込んでいます。また、目標株価を引き下げたいくつかの企業でも、今後1年間で株価が現在の水準よりも大きく上昇すると見ており、市場がサプライチェーンや在庫への懸念に過剰反応していることを示唆しています。

Malibuの展望を支える外部データ

アウトドアレジャーやライフスタイルに関連する多くの業界と同様に、ボート業界もパンデミックの影響を大きく受けました。多くのエンターテイメント施設が数ヶ月間閉鎖され、その後、収容人数やマスクの規制が行われたため、多くの人々が屋外でのリラクゼーションの機会を求めました。Acushnet Holdings社のようなゴルフ用品メーカー(ゴルフボールが不足しているにもかかわらず急成長している)、AMMO社のような射撃スポーツ用品メーカー、レクリエーション用車両メーカー、オートバイやパワースポーツメーカーなど、さまざまな企業が恩恵を受けています。これらの傾向は今年も健在です。

米国のボート販売の急増は、2020年初頭に始まりました。業界関係者の間では、2020年5月の新車ボート販売台数が前年比19%増、6月のパーソナルウォータークラフト販売台数が41%増、5月のヨット販売台数が前月比51%増となっています。全米海洋製造業者協会(NMMA)の数字によると、2020年のボート部門の売上高は470億ドルに急上昇し、2019年を9%上回り、13年ぶりの高水準を記録しました。

NMMAは8月2日、パワーボートの新規登録数に基づき、データが入手可能な最新の期間である2021年5月まで、ウェイクスポーツボートやクルーザーなどのタイプの購入数が48%から55%のローリング12ヶ月間で増加するなど、ボート需要は非常に堅調に推移していると報告しました。NMMAは、業界にとっての最大の課題は、メーカーの出荷量が減少している中で持続的な需要を満たすことだと指摘していますが、適切な対応をすれば、少なくとも2022年、2023年までは関心が持続すると考えています。

Malibuは投資する価値があるのか?

トレーダーは、サプライチェーンの問題を理由にMalibuの株価を下げたようです。しかし、こうした問題は同社に限ったことではなく、同社の業績はこうした問題にもかかわらず堅調に推移している。需要は依然として高く、マリブのような企業はまだ完全には対応できないですが、水上バイクの購入傾向は今後も増収増益の支えとなるでしょう。

Malibuは人気商品と効率的なビジネスモデルを持っており、この有利な市場を最大限に活用することができます。耐久消費財銘柄を探している投資家は、一時的な株価の下落を買いのチャンスと捉え、中長期的な成長で株主に報いる可能性に注目するとよいでしょう。